税理士試験で取るべき科目は?

税理士試験とは?

税理士試験とは、税理士として必要な知識と応用力を問う国家試験です。

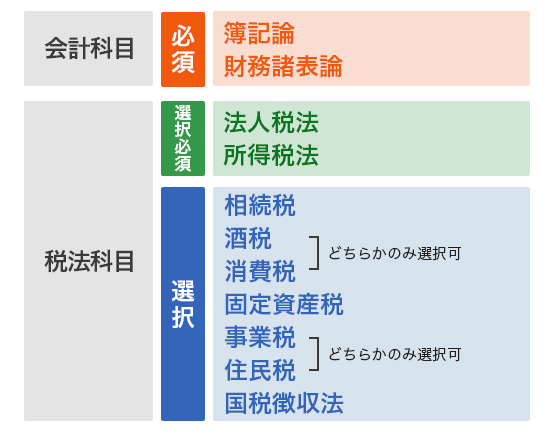

試験は年に1回、例年8月上旬〜中旬に実施されます。合格には、以下の5科目に合格する必要があります。

- 【必須科目】簿記論・財務諸表論(会計科目2科目)

- 【選択必須】法人税法または所得税法(どちらか1科目)

- 【税法科目】上記を含む税法3科目

ただし、一度に全科目合格する必要はありません。税理士試験は科目合格制かつ、受験回数制限がないため、3〜7年かけて段階的に合格を目指す人が多くなっています。

税理士試験の試験科目

税理士試験の試験科目は、全部で11科目。税理士になるには、必須科目を含める5科目に合格する必要があります。ここでは、それぞれの科目の内容についてまとめました。

会計科目

会計科目は税理士試験の必修科目で、すべての受験者が受ける必要があります。会計科目には、会計学に属する「簿記論」と「財務諸表論」の2科目があり、税理士試験に合格するためには2科目に合格しなければいけません。

2023年4月1日以降、簿記論と財務諸表論は受験資格の制限がなくなったため、誰でも受験することが可能となりました。

簿記論

簿記とは「帳簿記録」の略で、企業の取引や事業活動を帳簿に記録し、決算書にまとめる作業のことです。これにより、企業の経営状況をはっきりと把握できます。

簿記論は、簿記の集計方法や計算ルールなどを学ぶ科目です。経理や会計の基本的な知識とスキルを身につけることが目的です。

財務諸表論

財務諸表論は、企業の財務状況を正確に把握・報告するための知識と技術を学ぶ科目です。貸借対照表や損益計算書、キャッシュフロー計算書といった財務諸表の作成方法だけでなく、その背景にある会計基準や原則、評価方法も理解が可能。企業の財務情報を正しく分析し、適切な意思決定に役立てる力が身につきます。

「簿記論」と密接に関連しているため、両科目を並行して学ぶことで、より深い理解が得られます。

税法科目

税法科目は、税金に関する法律を学ぶ科目です。税理士試験では、必須の選択科目と、さらに選択科目の合格が求められます。

税法科目には、所得税法、法人税法、相続税法、消費税法または酒税法、国税徴収法、住民税または事業税、固定資産税がありますが、税理士試験に合格するには、選択必須1科目以上+選択2科目または1科目の合格が必要となります。

選択必須科目は、以下2科目です。

- 所得税法

- 法人税法

どちらか1科目以上の合格が必要です。

選択科目は、以下7科目です。

- 消費税法または酒税法

- 相続税法

- 固定資産税

- 国税徴収法

- 住民税または事業税

この中から1科目、または2科目の合格が求められます。

法人税法

法人税法は、企業の所得に対して課される税金について定めた法律です。税額の計算方法や申告・納付の手続きなどが主な学習内容となります。

税理士試験の選択必須科目のひとつで、試験は理論問題と計算問題で構成されています。企業の課税対象となる所得の考え方や、具体的な算定方法、法人税法のルールなど、実務につながる知識が求められます。

所得税法

所得税法は、個人が得た所得に対して課される税金に関する法律です。所得の種類ごとの計算方法や、税金の徴収・納付手続きなどが定められています。

税理士試験では、法人税法と並ぶ「選択必須科目」とされており、どちらか1科目以上の合格が必要です。試験は理論問題と計算問題で構成され、所得税に関する幅広い知識と実務的な理解が求められます。

相続税法

相続税法は、相続税や贈与税に関するルールを定めた法律です。課税対象となる財産の範囲や、税額の計算方法、申告・納付の流れなどが規定されています。

試験では、こうした法律の知識を問う理論問題に加え、与えられた資料をもとに課税所得や納付税額を計算する実践的な問題も出題されます。基礎から応用まで、幅広い理解が求められる科目です。

酒税法

酒税法とは、アルコール飲料に課せられる酒税の仕組みや、製造・販売の免許制度、税率のルールなどを定めた法律です。酒税は、酒類を製造・輸入する人が納める税金とされています。

酒税法は選択科目のひとつですが、消費税法と同時に選ぶことはできません。試験では、酒税法全体にわたる幅広い理論問題に加え、関連する法令が問われることもあります。

消費税法

消費税法では、消費税の対象となる取引やその税率、税の負担者などについて定められています。

消費税は日々の生活にいちばん関係している税であるため、取り組みやすい科目と言えるでしょう。理論問題では消費税法の各種規定を説明させる問題、計算問題では事例に基づく総合問題が出題されています。

固定資産税

固定資産税とは、土地や建物などの固定資産の評価額に応じて課される税金で、資産の所有者が支払うものです。

税理士試験では、課税対象となる資産の種類や、課税の手続きの流れ・方法について幅広い知識が求められます。対象は一般的な不動産に加え、事業用の償却資産に関する内容も含まれるほか、固定資産税の計算問題が出題されるのも特徴です。

事業税

事業税とは、法人や個人が営む事業に対して課される税金です。

「個人事業税」と「法人事業税」の2種類があり、それぞれ所得税や法人税と密接に関係しています。そのため、所得税や法人税の基礎知識もあわせて必要です。税理士試験では、理論・計算の両面から事業税に関する総合的な理解が問われる傾向があります。

住民税

住民税とは、地方自治体によって課される地方税で、日本に住んでいて所得のある個人や法人が対象となります。

税理士試験では選択科目のひとつですが、事業税と住民税の両方を同時に選ぶことはできません。試験では、個人に課される住民税が中心に出題されるため、個人住民税の仕組みや計算方法を重点的に学ぶのが効果的です。

国税徴収法

国税徴収法とは、国税を滞納している人から税金を回収する際の手続きや処分方法などを定めた法律です。所得税法や消費税法のように特定の税目に関する内容ではなく、国税全般の「徴収」に関するルールが中心となっています。

税理士試験では、理論問題が中心で、計算問題はほとんど出題されません。そのため、徴収の流れや法律上の規定をしっかり理解することが重要です。

税理士試験の受験資格

2023年度の税理士試験より受験資格が緩和され、会計学に属する簿記論・財務諸表論の2科目は受験資格の制限がなくなりました。そのため、誰でも試験を受けることが可能です。

また、税法科目の履修科目要件も緩和されています。税法に属する所得税法、法人税法、相続税法、消費税法又は酒税法、国税徴収法、住民税又は事業税、固定資産税の9科目については、「学識」「資格」「職歴」「認定」の4分野で受験資格を定めていますが、いずれか一つでも満たせば、受験資格があると認められます。

各科目の合格率

税理士試験は、難易度が高い国家試験です。税理士試験の平均合格率は例年15%程度となっており、決して高いとは言えません。しかし、受験回数に制限はなく、科目の合格は永続的に有効なので、しっかり準備して挑むことが可能です。

ここでは、2024年度の税理士試験の合格率を科目別にまとめました。

| 受験者数 | 合格者数 | 合格率 | |

|---|---|---|---|

| 簿記論 | 17,711人 | 3,076人 | 17.4% |

| 財務諸表論 | 13,665人 | 1,099人 | 8.0% |

| 所得税法 | 1,195人 | 150人 | 12.6% |

| 法人税法 | 3,583人 | 588 | 16.4% |

| 相続税法 | 2,515人 | 471人 | 18.7% |

| 消費税法 | 7,206人 | 740人 | 10.3% |

| 酒税法 | 528人 | 64人 | 12.1% |

| 国税徴収法 | 1,670人 | 217人 | 13.0% |

| 住民税 | 461人 | 84人 | 18.2% |

| 事業税 | 249人 | 34人 | 13.7% |

| 国定資産税 | 893人 | 161人 | 18.0% |

オンライン税理士講座3選

税理士試験の合格をサポートするオンライン講座を3つご紹介します。あなたの学習スタイルや状況に合った講座を見つけ、官報合格を目指しましょう!

仕事と両立しながら

着実な合格を目指す

引用元:ネットスクール公式HP

引用元:ネットスクール公式HPhttps://www.net-school.co.jp/

ライブ授業は平日の19:30〜22:00に行われ、通勤・通学の帰りでも受講が可能。チャットで講師に質問し、わからない部分をその場で解決できます。

働きながらでもムリのないペースで学習を進められるよう、会計は1年2科目、税法は1年1科目の合格スケジュールをサポートしています。

勉強時間の集中確保で

3年間での合格を目指す

引用元:資格の学校TAC公式HP

引用元:資格の学校TAC公式HPhttps://www.tac-school.co.jp/

3度の受験で官報合格を目指す5科目パックを提供しています。1日3〜4時間の学習時間が取れる方や、短期間で合格を目指したい方に向いている講座です。

本試験の傾向を徹底的に分析し、効率を重視した戦略的なカリキュラムを構築。合格に必要な要素だけを厳選し、短期間での合格を目指します。

科目免除を利用して

短期合格を目指す

リーガルマインド

引用元:LEC東京リーガルマインドHP

引用元:LEC東京リーガルマインドHPhttps://www.lec-jp.com/

提携するLEC会計大学院の科目免除を組み合わせて、短期合格を目指せます。

LEC会計大学院の在学中と修了後2年間は税理士講座が5割免除でお得に受講できます。(※)

※大学院事務局の審査があり、また対象講座および免除率は変更となる可能性があります。